十年后,民生银行除了总资产继续紧追招行,其他业务指标均大幅落后,总资产收益率、资本充足率与拨备率等更是落到了行业靠后水平。它勉强保住了面子,却输掉了里子。

作者:董云峰

编辑:叶冬

今天的主题略伤感:十年。

十年前,在股份行里头,南招行、北民生,都是绝对的顶流。

我在那时候开始了韭菜生涯,民生银行是我买入的第一只股票。

作为第一家由民间资本设立的全国性商业银行,彼时民生银行成长极快,高举小微金融大旗,既赚钱又赚名声,风头一时无两,与招行差距不大,并且在快速缩小。

那会招行的零售金融虽然大有起色,但是占比有限,没有真正成气候。而在经历了“四万亿”时代的狂飙突进之后,银行业沉浸于美妙的利润幻觉,对零售金融远不及今天这么热衷。

十年后,招行的零售业务势不可挡,“零售之王”震彻寰宇,市值一骑绝尘。而民生银行,虽然在总资产上与招行相差无几,但在核心业务指标与市值上,被甩在了后面。

如今,与招行相比,民生银行的总营收差了1000亿,净利润差了600亿,拨备覆盖率差了300个百分点,零售AUM差了7万亿……

截至昨日收盘,招商银行总市值12887亿元,民生银行总市值2211亿元;十年前,分别是3040亿元与1493亿元。

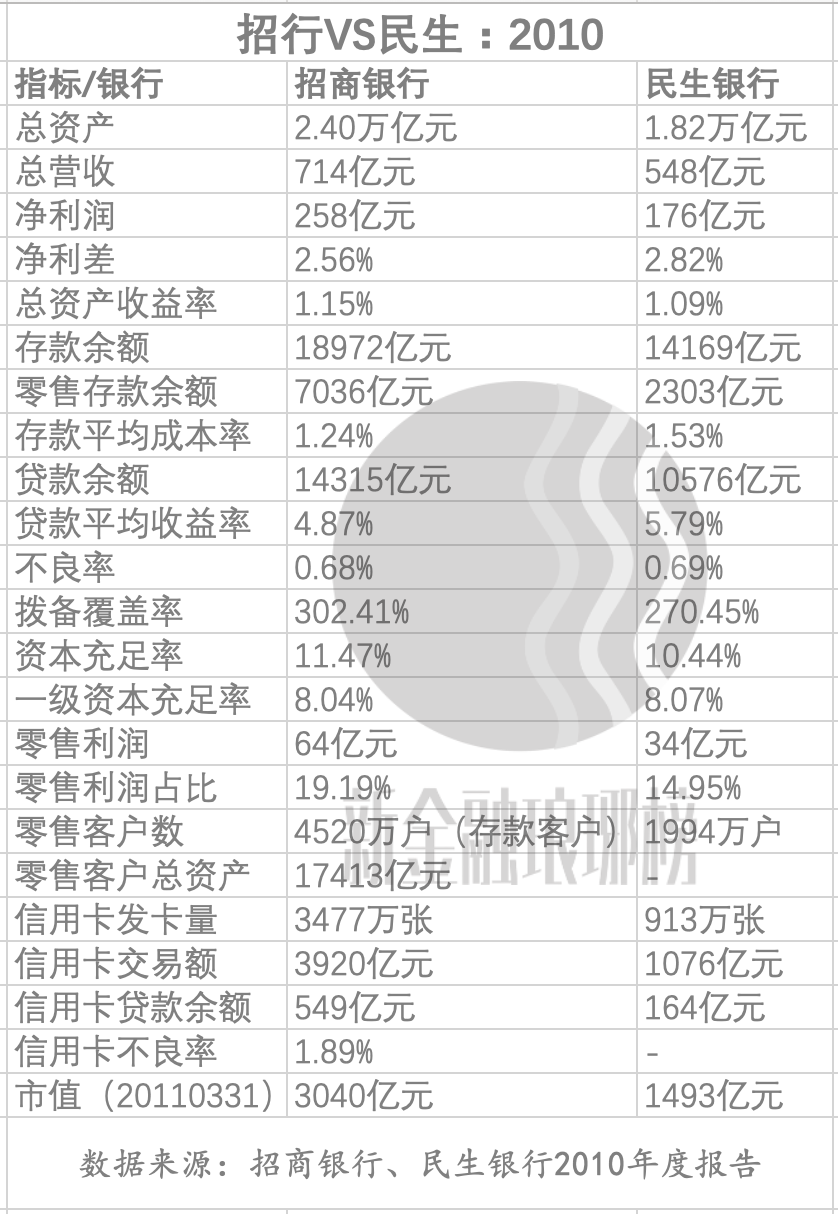

基于2010年报与2020年报,新金融琅琊榜整理出了两张民生VS招行的业务数据对比图。

透过图表,我们不难看出,岁月偷走了什么,又留下了什么。

十年前,两家银行在体量上差别不大,在净利差、总资产收益率、不良率、拨备率、资本充足率等指标方面,基本不相上下,均属于股份行第一阵营。

十年后,民生银行除了总资产继续紧追招行,其他业务指标均大幅落后,总资产收益率、资本充足率与拨备率等更是落到了行业靠后水平。

它勉强保住了面子,却输掉了里子。

还记得2011年末,当时的民生银行行长洪崎在一次公开发言中说过,“企业利润那么低,银行利润那么高,所以我们有时候利润太高了,有时候自己都不好意思公布。”

如今来看,这番言论更像是一个魔咒。大概从2013年开始,民生银行的小微信贷业务遭遇危机,曾经带给该行以高增长、高利润的王牌业务,开始急剧反噬,暴露出高风险的一面。民生银行也因此付出了不菲的代价。

尽管内部一直不太平静,直到2015年前后,民生银行看起来和招行并没有差太多。但在最近几年,差距被逐渐拉大,招行的背影越来越远。

平心而论,招行的领先,不是一朝一夕之功,而是沿着既定战略,勠力同心,精耕细作,始终追求更轻、更稳。随着优势日积月累,最终量变引发质变。

许多年前,民生银行的缔造者经叔平老先生说过:

现在不少人说私营企业寿命只有5至7年,称民营企业短期行为、短期寿命。民生银行7年的历程,证明这一说法是不完全正确的。我的意愿是,中国民生银行要瞄准国际知名银行,办成真正的商业银行,办成一家“百年老店”。

回望民生与招行这十年,我的感慨是,公司治理很重要,战略定力很重要,人很关键。

但愿民生银行能够尽快走出低谷,重拾曾经的雄心与荣光。毕竟,中国银行业太需要破局者了。

只是,人无再少年。

相关推荐

- 1 一理财集团各地分公司被警方立案侦查

- 2 “中行刘连舸”案一审开庭:违法放贷超33.2亿,受贿1.21亿余元

- 3 海保人寿首任总经理李高峰辞任, 2024年一季度亏损2亿,投资收益率为负

- 4 明基医院IPO扩张或受限制:偿债能力偏弱,61起未决医疗纠纷

- 5 25000名技师和1000多万注册用户,东郊到家预上市背后的“涉黄”风险

- 6 建元信托打破五年亏损魔咒,2023年净利同比扭亏,今年一季度营收增幅超260%

- 7 监管对违规减持出重拳 引导塑造A股市场良好投资生态

- 8 这一非法集资百亿平台第三次返款

- 9 被指“香港金融史重大时刻”!现货比特币、以太币ETF获批

- 10 成都银行2023年净利润116.71亿同比增长16.22%:锦程消费金融净利润增长1.95%