文|可可

11月3日,在北交所2023年第61次审议会议上,北交所上市委员会对金则利做出暂缓审议的表决。

根据公告,业绩下滑或许是阻碍金则利上市的主要原因。

北交所要求金则利就2023年业绩情况出具盈利预测报告,并结合最新业绩、在手订单执行情况等,说明业绩下滑趋势是否已得到扭转、经营存在不利因素是否消除。

2023年前9个月,金则利收入1.75亿,同比下滑14.76%;扣非后归母净利润1620.75万,同比下滑31.29%。

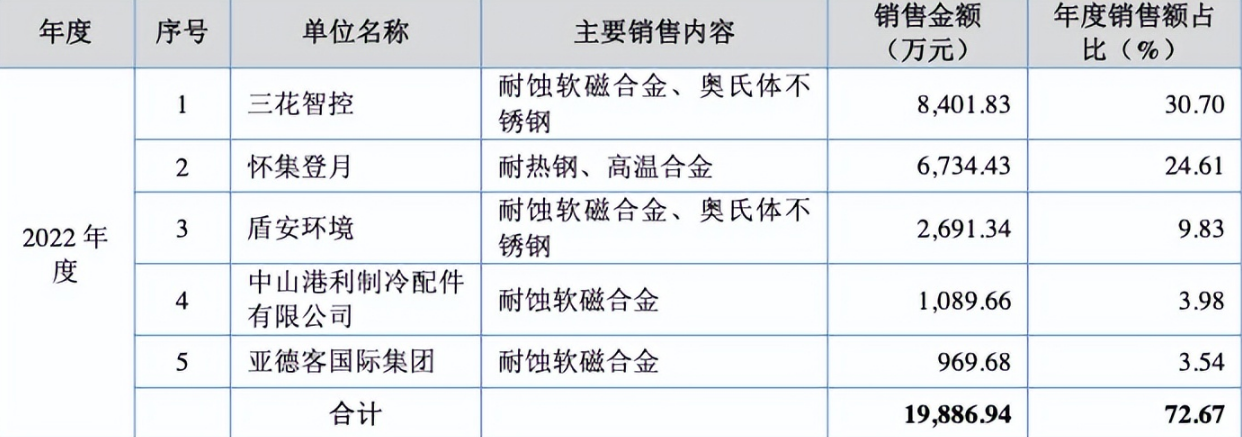

前5大客户收入占比超七成

金则利成立于1999年,是一家主要从事耐蚀软磁合金、耐热钢、高温合金等特种合金产品研产销的高新技术企业,主要应用于制冷、汽车、小家电、流体控制及气动控制等领域,并已延伸至新能源汽车热管理系统等新领域。

2020年至2022年,金则利收入分别为1.69亿、2.33亿、2.74亿,年复合增长率27.33%;毛利率分别为28.62%、29.13%、24.97%;扣非后归母净利润分别为2005.60万、3003.37万、3087.95万,年复合增长率为24.08%。

2022年,金则利毛利率同比减少4.16个百分点,主要是原材料市场价格上涨对产品成本造成一定影响。

过去3年,金则利业绩整体呈增长趋势,但公司却存在客户过于集中的风险。

其中,2020年至2022年,三花智控分别为金则利第二、第一、第一大客户,来自三花智控的收入分别为2659.49万、4991.76万、8401.83万,占比分别为15.71%、21.42%、30.70%。

主要客户采购额减少导致业绩下滑

2023年前9个月,金则利收入1.75亿,同比下滑14.76%;扣非后归母净利润1620.75万,同比下滑31.29%。

金则利业绩下滑的主要原因是大客户三花智控的采购额减少。

三花智控子公司三花汽零主要向金则利采购新能源领域应用的奥氏体不锈钢和耐蚀软磁合金产品,2020年至2022年,三花汽零的采购额分别为692.04万、2322.70万、5150.01万,占新能源领域收入比例分别为79.38%、89.62%、91.81%。

然而,2023年上半年,三花汽零产品工艺或标准发生改变,金则利对三花汽零的销售额仅为148.81万。与2022年同期相比,金则利对三花汽零的销售额减少2263.16万。

此外,金则利另一大客户盾安环境因新添了供应商,2023年上半年的采购额由575.0万降至349.93万,同比减少39.14%。

对前5大客户过于依赖的金则利,在产品处于充分竞争的市场条件下,当主要客户调整产品结构或增加新的供应商之后,公司业绩难免会产生较大幅度波动。

近半数资产为应收账款和存货

大客户过于集中的风险,在金则利2023年的业绩表现上已有体现。除此之外,金则利还存在应收账款坏账和存货过高的风险。

2020年末至2023年6月末,金则利应收账款账面价值分别为4014.30万、4622.53万、6346.54万和6207.26万,占总资产比例分别为17.58%、17.83%、20.01%和 20.19%,整体呈上升趋势。

2020年末至2023年6月末,金则利超出信用期的应收账款余额占期末应收账款余额的比例分别为17.85%、29.15%、25.84%和35.97%。

2020年至2023年6月末,金则利存货账面价值分别为7226.90万、7410.21万、9308.65万和9332.30万,占总资产比例分别为31.66%、28.59%、29.35%和30.36%。

金则利约一半的资产以应收账款和存货的形式存在。在招股书中金则利表示,如果市场环境或下游行业市场需求发生变化,可能导致应收账款无法按期回款,存在坏账风险,或存货发生减值风险。

作为耐蚀软磁合金、耐热钢等特种合金厂商,过去三年金则利业绩稳步增长。但由于大客户过于集中,下游客户需求一旦发生变化,或引入新的供应商,都可能对金则利业绩产生较大的不利影响,这或许也是北交所对金则利上市持谨慎态度的原因。

- 1 上交所:对国厚资产及有关责任人予以通报批评

- 2 保险业协会发布《2023中国保险业社会责任报告》

- 3 央行发布《非银行支付机构监督管理条例实施细则》

- 4 浙商证券2024年上半年净利润7.8亿元同比下降14%:收购国都证券获证监会受理

- 5 互金协会通报金融类app违规案例:多款金融 App 遭到官方通报

- 6 “不断档” 中邮消金、马上消金接力发行金融债 7月消金公司发行额创年内单月新高

- 7 通联支付被税务局处罚156万!因在账簿上多列支出被罚

- 8 中邮消金运营数据曝光:现金贷产品占比96.19%,不良率升至3.16%

- 9 东方证券2024年上半年净利润超21亿元同比增长11%:旗下子公司因未能履行相关义务收到警示函

- 10 十年深耕,即科集团做对了什么?