作者 | 徐风

来源 | 市值观察

近期,重庆银行公告称选举杨秀明为新任董事长,任职资格尚需监管部门核准。这是继2023年8月重庆银行行长变更后,再次出现重大人事变动。

作为西部地区重点城商行,当下重庆银行不仅面临业绩增长乏力、不良率提升等难题,在资产和业绩规模上更是被同一地区的渝农商行全面超越。未来新掌门的压力确实不小。

01

高管大变阵

重庆银行近年来的高管变动,可以用大换血来形容。

重庆银行的前董事长林军是从业多年的金融老将,2017年获任公司董事长,是上市银行中少有的女掌门人。

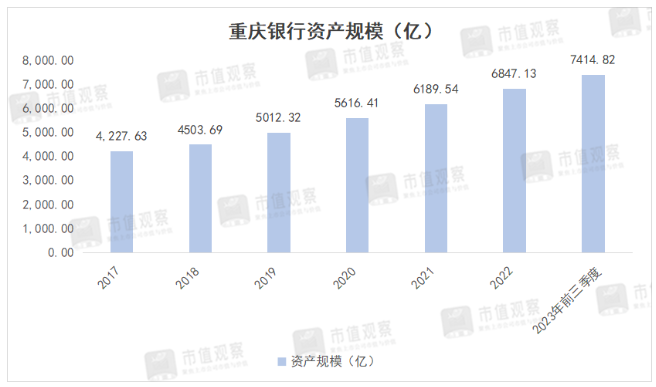

林军在任期间,重庆银行的资产规模增长较快,由当年的4227.63亿增长到2022年的6847.13亿,增长幅度超过了60%,到2023年前三季度进一步增长至7414.82亿,并成为了西部首家A+H股上市城商行。

而重庆银行的新董事长杨秀明则是农行“老兵”,自大学毕业之后便一直在农行重庆分支机构工作,至今已近30年。具体曾担任过农行重庆分行房地产信贷部、公司业务部、投资银行部等业务部门,以及党委组织部、人力资源部一把手,此外还担任过农行渝北支行行长、重庆分行副行长等职务。

从杨秀明的履历来看,其业务经验较为丰富,对业务和企业管理都较为熟悉。除了重庆银行董事长变更外,包括行长和副行长在内的多名高管也出现了变动。

2023年8月,重庆银行前行长冉海陵也因为年龄问题退休,来自重庆农商行的高嵩成为新行长。同年副行长隋军、黄宁和周国华也先后因为工作调动辞职,并聘任张松为副行长。

此外,早在2022年2月,重庆银行前监事长杨小涛也因为工作调整离职,目前监事会一直由外部监事陈重担任临时召集人,目前监事长一职空缺已达2年。

值得一提的是,重庆银行新聘任的行长级别高管呈现了年轻化趋势。其中高嵩年仅45岁,是最年轻的上市银行行长之一。副行长张松47岁,年龄也不算大。

重庆银行以“杨高组合”为核心的新领导班子上任后,首当其冲面临的就是业绩压力。

02

增长乏力

整体来看,重庆银行的业绩增长已经疲态尽显。

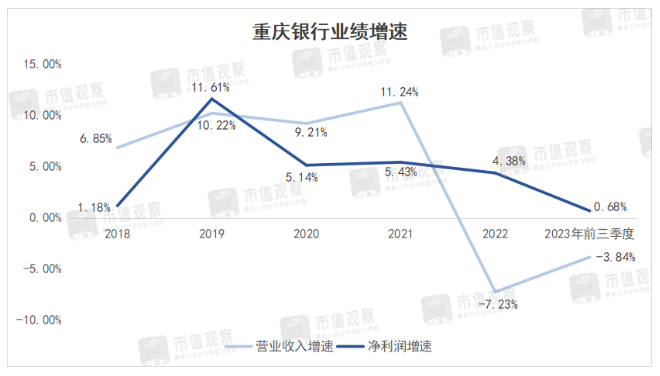

站在营业收入的角度,在2018年至2021年间,增速仅10%左右,在2021年行业回暖之际,增速也只有11.24%,明显低于城商行龙头江苏银行的22.58%和宁波银行的28.37%增速。自2021年以后,重庆银行增速便快速降低到负值。

重庆银行的净利润表现也不尽人意。自2019年创出11.61%的增速高点后便一路下滑,2021年仅有5.43%,低于行业平均增速。而据中泰证券研究,2021年商业银行净利润同比增长了12.6%。到了2023年前三季度,重庆银行净利润增速已经不足1%。

此外,重庆银行广受市场诟病的一点是,其风头一直不敌本土的上市农商行渝农商行,不论是资产规模还是业绩规模都被后者遥遥甩开。

2023年前三季度,渝农商行的资产规模为1.45万亿,显著高于重庆银行的7414.82亿;营业收入为219亿,净利润99.55亿,均高于重庆银行一倍以上。

重庆银行业绩之所以拉胯,一大原因是净息差的拖累。

近年来,重庆银行的净息差下降较快,由2018年的2.11%下降到2023年前三季度的1.53%,在城商行中的排名也由第5名降至第10名。这背后除了行业净息差普遍承压原因外,也与其居高不下的负债成本关系很大。

2023年上半年,重庆银行的付息成本率达2.75%,其中客户存款的付息率更是高达2.83%,显示出公司的揽储成本依然较高。而反观龙头城商行,江苏银行客户存款成本仅为2.26%,宁波银行仅1.94%。

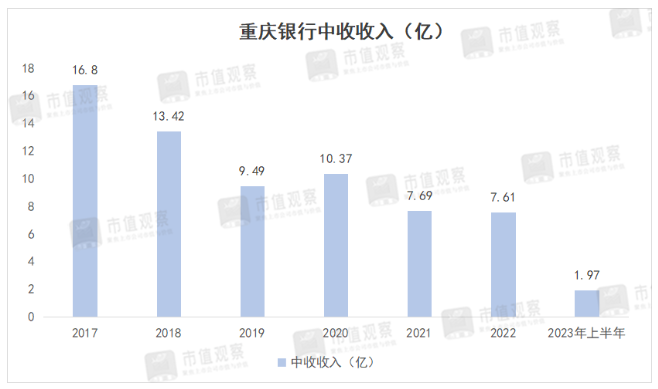

不仅主业增长疲软,重庆银行轻资产的手续费中间业务也较差,还远达不到“增长曲线”的支撑效应。

透过财报可以看出,2017年后重庆银行的中收收入逐年下滑,当年还在16.8亿,到了2022年就腰斩到了7.61亿。2023年上半年为1.97亿,同比再次下降了52.35%。

而这与重庆银行零售业务薄弱分不开。2020年其零售贷款占比为34.3%,到2023年上半年就降到了25.03%,明显低于头部城商行。不断下降的零售贷款占比也造成了公司理财代销手续费业务的萎缩。

重庆银行的业绩问题,也有资产质量走差的因素。

03

不良风险仍需警惕

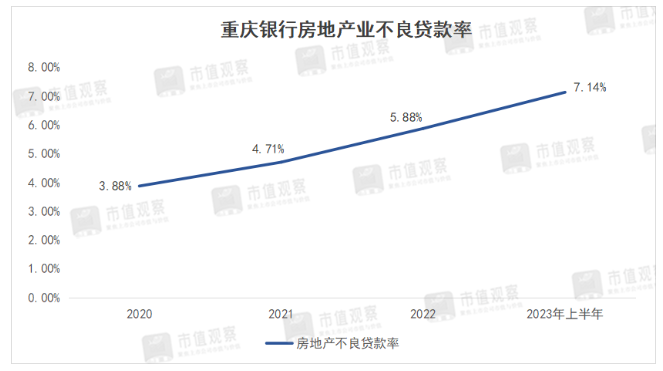

放眼整个城商行,重庆银行的不良率一直处在较高水平,2023年前三季度为1.33%,排名第5位。其中房地产领域的风险尤其需要重视。

尽管当下重庆银行房地产业务的贷款占比已经不高,2023年上半年仅2.66%,但不良率已经超过了7%,位居城商行首位,严重拖累了公司整体的资产质量。

在具体的地产业务上,重庆银行曾踩雷爱普地产的5亿私募债,2021年11月爱普地产因为资金链断裂申请破产重整,为其担保的重庆市新城开发建设公司也以失信被执行人身份涉案多起,无力偿还债务。2023年底这笔债务的本息已近7亿。

此外,重庆银行还牵涉到恒大的债务漩涡中。早在2021年10月,重庆银行对恒大集团的房地产开发贷款余额约9亿。随着恒大暴雷,这笔债务能否偿还也存在很大不确定性。

需要注意的是,重庆银行的前两大贷款行业,制造业和批发零售业较高的不良率也不容忽视,2023年上半年分别为2.26%和3.45%,明显高于宁波银行和江苏银行。

重庆银行零售贷款不良率增长也较快,由2021年的0.9%增加到2023年上半年的1.65%,其中消费贷和经营贷增长较为明显,尤其是经营贷,已经达到了3.2%。

对此,重庆银行也在不断压缩两项业务的贷款占比,到2023年上半年已经不足10%,而公司贷款占比则不断提高,同期已超60%。鉴于公司业务较低的收益率,这势必会使公司整体的收益率承压。

重庆银行较高的不良率也反映了业务风控的缺失,由此也导致了信贷减值损失较高,侵蚀了净利润的增长空间。2021年曾达51亿,高于48.59亿的当期净利润。此后信贷减值规模虽有所下降,但数值仍然不小。

且为了满足自身的规模增长,重庆银行需要大量的资本金,由于较低的核充率限制,公司募资补血的步伐一直在进行时。

自2013年以来,重庆银行通过港股上市、港股配售以及发行非累积永续境外优先股的方式合计募资超150亿,均用于补充资本金,但多次融资并没有缓解资本金短缺问题,2020年其核心一级资本充足率仅8.39%,在城商行排名倒数第2。

2021年重庆银行完成A股上市融资之后,核充率提升至9.36%,此后2022年再次发行了130亿可转债和50亿二级资本债券,使得核充率稳定在9.4%左右。

但仅仅依靠融资不是长久之计,若重庆银行不加快自身造血能力,未来仍将面临资本金短缺压力,并危及资产规模的增长。

重庆银行作为中小型银行,当下新领导班子亟需在资产质量和业务结构上下功夫,尽快提升盈利能力,摆脱对融资的依赖。否则与渝农商行的差距将不可避免的继续拉大。

相关推荐