2023年,是持牌消金行业承上启下的关键一年,也是锻造韧性、比拼内功最紧张的一年。

一方面,住户短期消费贷款余额在2022年触底后,伴随经济复苏、消费提振,于2023年重新回到上行轨道。短期消费贷的结构性增长空间扩大,加之互联网贷款整顿的外溢流量,强化了消费金融公司的补位角色,增长动能进一步释放。

另一方面,消费金融公司为求增长,打响了稳息差、扩规模的保卫战,客群下沉过程中风险管控难度增加。除了采取智能风控策略控制违约概率和违约损失率,加大催收、核销力度,也成为各家消金公司的必然选择。

从消金公司2023年年报即可看到,过去一年消金公司虽然整体收入稳定增长,在息差和规模层面未有明显波动,但盈利能力却发生明显分化。头部机构的利润增速普遍低于营收增速,净利率水平呈现负增长,反映出行业在去年的复杂风险环境中,信用成本和减值压力攀升。

尽管当前消金公司展业遇到调整,但置于经济大周期中,持牌消金试点以来不过十年左右,调整恰是其适应周期、验证模式的必经之路。在调整之中,以兴业、中银为代表的银行系消金,以马上、中原为代表的科技型消金,通过差异化的展业模式,均保持较足的成长韧性,为未来渗透更大消金市场埋下伏笔。

草枯鹰眼疾,雪尽马蹄轻。历经压力测试后,持牌消金引领万亿小额消费贷款市场的主体角色越发清晰。

业绩普涨,格局松动

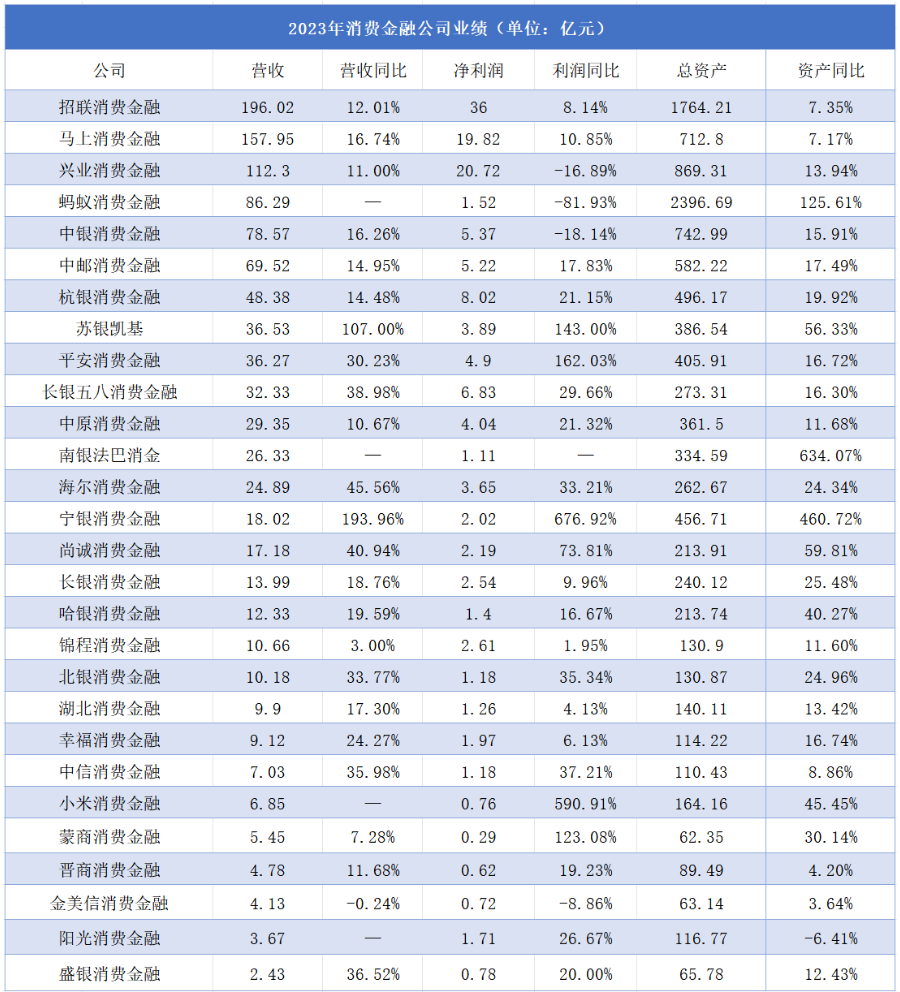

目前,持牌消金中的主要参与者均已披露2023年业绩,整体来看,呈现出以下几个特点:

一、营收普涨,消金公司息差和贷款规模维持稳定。

2023年,持牌消费金融公司的收入延续了稳增长节奏,头部和腰部机构的收入增速维持在10%以上,虽然不再像过去高达30%-50%的快速增长,但整体向上的趋势依然坚固。

消费金融公司的收入结构比较单一,主要依赖净利息收入,而净利息收入取决于净息差水平和生息资产规模。消费金融公司在2023年资产规模涨幅明显,为利息收入增长提供支撑。另外,行业整体营收增速快于资产增速,反映出行业的息差水平维持稳定。

消金公司的规模支撑,来源于两个动能。一个是消金公司作为专营消金业务的金融机构,在业务模型、技术能力、触达网络等方面,相比银行更擅长服务分散小额高频的下沉消金需求。当前即便是银行进一步下沉,但客群仍定位在18%以内,与消金公司的定位保持差异。

另一个是自营获客以及线下业务的增长。虽然当前消金公司中绝大多数机构仍依赖助贷,甚至是兜底助贷展业,但监管层面出台的消金公司管理新规,已经对固收模式加以限制,倒逼消金公司独立展业。不少消金公司,纷纷布局线下业务,或是直营或是代理,通过多元渠道渗透更广客群。

二、头部机构利润分化,增收不增利现象出现。

当行业处于快速扩张阶段,风险往往会被规模覆盖,利润也会伴随营收快速增长。但当行业增速放缓时,风险便开始暴露,迫使消金公司加大拨备,进而蚕食利润。

可以看到,2023年几家头部消金公司的利润增速均落后于收入增速,甚至个别机构还出现了利润负增长。这说明当前行业已经到了比较谨慎的阶段,不能再采取粗放扩张的方式,否则利润被加速抵消。

三、新势力猛进,格局或面临重塑。

以往,持牌消金一直保持“一超少强多弱”的局面,以招联代表的头部机构,占据持牌消金80%以上的收入、利润和资产体量。如今依然如此,但随着新势力迅猛扩张,行业格局有望松动。

2023年,增长较快的机构有蚂蚁消金、苏银消金、宁银消金、南银法巴,其中南银法巴的资产增速高达634.07%,宁银消金资产增速460.72%。这几家机构多是近两年的新入局者,依靠股东的资源禀赋,迅速在持牌消金行业站稳脚跟。

虽然其增长带有一定的基数背景,但它们或依赖线上自营,或重投线下直营,业务渠道更加多元,增长潜力不容小觑。它们在一两年的时间内取得了其他机构七八年都无法完成的目标,足以说明野心之大。蚂蚁无须多讲,宁银、南银、建信等消金新势力,必定会向头部发起冲击。

息差仍维持高位,下沉定位未变

消金公司的业绩能继续增长,离不开高息差的助攻。前两年,持牌消费金融公司经过利率压降,已步入24%上限常态,同时负债端成本下行,致使息差水平维持稳定。

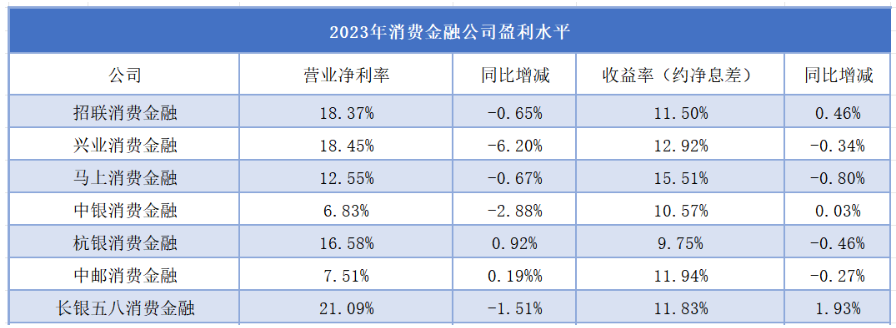

考虑到消费金融公司的业务模型比较单一,营收主要构成为净利息收入(占比95%以上),而资产主要以贷款配置为主,因此可从收益率(营收/资产)估算出净息差水平。需要说明的是,马上消费金融的收入中,开放平台下的手续费及佣金收入占比在30%左右(2022年),可扣除此项测算息差水平。

经测算,前排消金公司招联、兴业消金、马上消金、中银消金、杭银消金、中邮消金、长银五八的净息差约11.5%、12.92%、15.51%、10.57%、9.75%、11.94%、11.83%。由于消金公司的资产总额还包括一些非生息资产,因此上述估值可能要低于真实息差水平。

根据招联金融2023年更加详细的财报数据,按照净利息收入/平均生息资产(贷款+同业存款),可更准确地计算出其息差水平。2022年招联金融主要生息资产1601.03亿元,2023年利息净收入205.35亿元,生息资产1712.38亿元,2023年净息差约12.39%。该息差值高于招联2023收益率(11.5%),但大体接近。

从消金公司2023年息差水平来看,相比2022年变化幅度不大。对比商业银行,消金公司的净息差水平是银行的数倍,并且下滑幅度较小。截至去年底,我国商业银行资产利润率下降至0.7%,净息差下降至1.69%,都创下了历史新低。

高息差的行业属性,决定了消金公司目前所从事的业务仍是高收益覆盖高风险,仍是与银行差异化竞争,扮演下沉消费贷领域的补位者。在息差变动不明显的情况下,息差越高可能反映了客群相对更下沉,进而承担更高的信用成本。消费金融公司的息差差异,也侧面印证了各家机构对客群的价值取向和展业模式差异。

净利率走低,信用成本增加

「镭射财经」统计,2023年消费金融公司营业净利率普降,延续了2022年净利率走低的趋势。七家营收靠前的消金公司招联、兴业消金、马上消金、中银消金、杭银消金、中邮消金、长银五八,净利率水平分别为18.37%、18.45%、12.55%、6.83%、16.58%、7.51%、21.09%,整体呈现下滑态势。

营业净利率(净利润/营业收入)反映了消费金融公司的盈利能力,一般来讲,净利率越低盈利能力相对较弱,甚至出现增收不增利情况。净利率水平高低主要受营业支出项影响,其中信用减值损失占最大比例。

2023年,消金公司净利率水平再次下滑,反映出行业的减值压力较大,信用成本增加。以招联为例,按照信用成本(信用减值/平均生息资产)风险指标测算,2022年,招联金融计提减值损失113.83亿元,期末平均生息资产1531.84亿元,信用成本为7.43%。2023年计提减值损失130.61元,期末平均生息资产1656.71亿元,信用成本为7.88%。可见,持牌消金带头大哥的信用成本也开始上升。

信用成本增加,直接体现出资产质量下滑,去年消金公司的信用成本出现上升,,与行业的风险偏好变化一致。由于坏账增加,消金公司就必须加大核销力度,保持较高规模的贷款损失准备。

关于消金公司的坏账率,仅从报表层面的静态不良数据很难看出,行业人士表示,消金行业的年损率在7%-10%左右。关于消金公司真实不良生成情况,可以从招联的数据中了解。

作为行业排头兵,招联金融较早实施严格的不良认定标准,按照逾期60天以上贷款纳入不良口径计算资产质量。从公开的不良水平来看,截至2022年末,招联不良贷款率同比上升0.39个百分点至2.22%,2023末不良贷款率较上年末上升0.23个百分点至2.45%。

基于高信用风险的行业属性,消金公司通常会采取高不良、高核销的做法,来稳定不良指标。因此,静态不良率无法全面反映资产质量,须结合新生成不良率(新生成不良贷款/贷款余额均值)评判消金公司的真实资产状况。

消金公司的新生成不良贷款主要包括不良贷款余额增量和核销。以招联为例,2022年招联不良贷款余额增加9.33亿元,当年累计核销不良贷款103.52亿元,新生成不良贷款约112.85亿元,2022年新生成不良率为6.73%。2023年,招联不良贷款余额增量约7.41亿元,当期核销不良117.56亿元,生成不良贷款约124.97亿元,2023年新生成不良率约为7.14%。

新生成不良7%+,这就是消金行业的真实不良情况。

相关推荐

今日(5月17日),河南中原消费金融股份有限公司(简称“中原消金”)2024年第一期金融债券募集说明书披露。

5月17日消息,昨日,建设银行发布四条公告,其中三条为人事任免公告,分别为“关于李建江副行长任职的公告”、“关于董事会秘书